Прямые количественные ограничения: зачем ограничивать кредиты с высоким риском

С этой публикации я и мои коллеги из департамента финансовой стабильности начинаем вести наш новый блог – PROстабильность. В этом блоге мы будем регулярно делиться своими мыслями и идеями по наиболее актуальным и дискуссионным вопросам финансовой стабильности, чтобы все интересующиеся этой темой могли присоединиться к диалогу – на этой площадке (к публикациям можно оставлять комментарии) или на других.

Начнем с темы прямых количественных ограничений, или макропруденциальных лимитов – так эти ограничения могут быть переименованы после прохождения второго чтения законопроекта об этом инструменте в Государственной Думе (на прошлой неделе законопроект принят в первом чтении).

Финансовую стабильность проще всего определить через ее отсутствие. Финансовые или банковские кризисы – это события, которые нельзя не заметить. Они тяжело бьют и по экономике, и по людям. Поэтому регуляторам важно заранее выявлять уязвимости финансовой системы к шокам и рискам, применять меры по снижению таких уязвимостей и готовить инструменты по купированию рисков в случае их реализации.

Кредитование физических лиц – и необеспеченное, и ипотечное, особенно в ситуации массового использования жилья в качестве объекта инвестирования – это типичные для финансового рынка сферы формирования пузырей. На этапе роста кредитования, вовлечения в этот процесс все большего числа людей и увеличения их долговой нагрузки проблемы проявляются далеко не сразу. Но когда пузырь раздувается до критических значений, проблемы начинают возникать ускоренными темпами, что и ведет к кризису.

Банк России уже сталкивался с такими ситуациями и создал инструментарий по купированию рисков. К примеру, у нас есть возможность дестимулировать выдачу необеспеченных кредитов заемщикам с высокой долговой нагрузкой или с высокой полной стоимостью кредита путем повышения требований к капиталу банков (надбавок к коэффициентам риска для расчета норматива достаточности капитала) по кредитам с высокой долговой нагрузкой. В ипотеке такие ограничения возможны и по кредитам с низким первоначальным взносом. Проще говоря, наше регулирование заставляет банки откладывать больше собственных средств для поглощения будущих убытков по таким кредитам.

Эта мера эффективно работает как инструмент снижения рисков банков в случае, когда у заемщиков массово начинают возникать проблемы. Это хорошо видно на примере прошлого, 2020 года. Когда заемщики начали массово обращаться за кредитными каникулами и реструктуризациями, Банк России распустил макропруденциальные буферы, то есть дал банкам возможность использовать ранее накопленную «заначку» на покрытие убытков по проблемным кредитам и выдачу новых. Наличие такой «заначки», или буфера, стало одним из тех факторов, которые помогли банкам справиться c ситуацией.

С другой стороны, как показала практика, наши меры имеют ограниченную эффективность в случае, когда нужно притормозить рост рисковых видов кредитования. Необходимость накапливать буферы ограничивает возможности выдачи новых рисковых кредитов в основном у банков с небольшим запасом капитала – им сложно заморозить часть собственных средств под рисковые кредиты. Банки же с большим запасом капитала гораздо менее чувствительны к таким мерам, особенно в связи с тем, что потребительское кредитование приносит им высокие доходы, которые покрывают повышенные требования к капиталу.

Поэтому в результате повышения надбавок банки с небольшим запасом капитала могут притормаживать выдачу рисковых кредитов и частично переходить в чуть менее рисковые категории, но их долю рынка могут оттягивать на себя банки с высокими запасами капитала. Именно такую ситуацию мы видим сейчас. Группа банков, на которую приходится 20% рынка, обеспечивает 40% прироста портфеля потребительских кредитов.

Распространенный в мире способ борьбы с накоплением уязвимостей в этой сфере – прямые количественные ограничения, или макропруденциальные лимиты. Эти меры ограничивают долю высокорискованных кредитов в новых выдачах банков. Речь прежде всего о кредитах с высоким уровнем долговой нагрузки заемщика: например, о кредитах с показателем долговой нагрузки (ПДН) свыше 80% (когда заемщики тратят на обслуживание долгов больше 80% своего дохода) или необеспеченных кредитах с длинным сроком – больше 5 лет. Именно на такие кредиты в первую очередь Банк России собирается вводить ограничения по доле в новых выдачах.

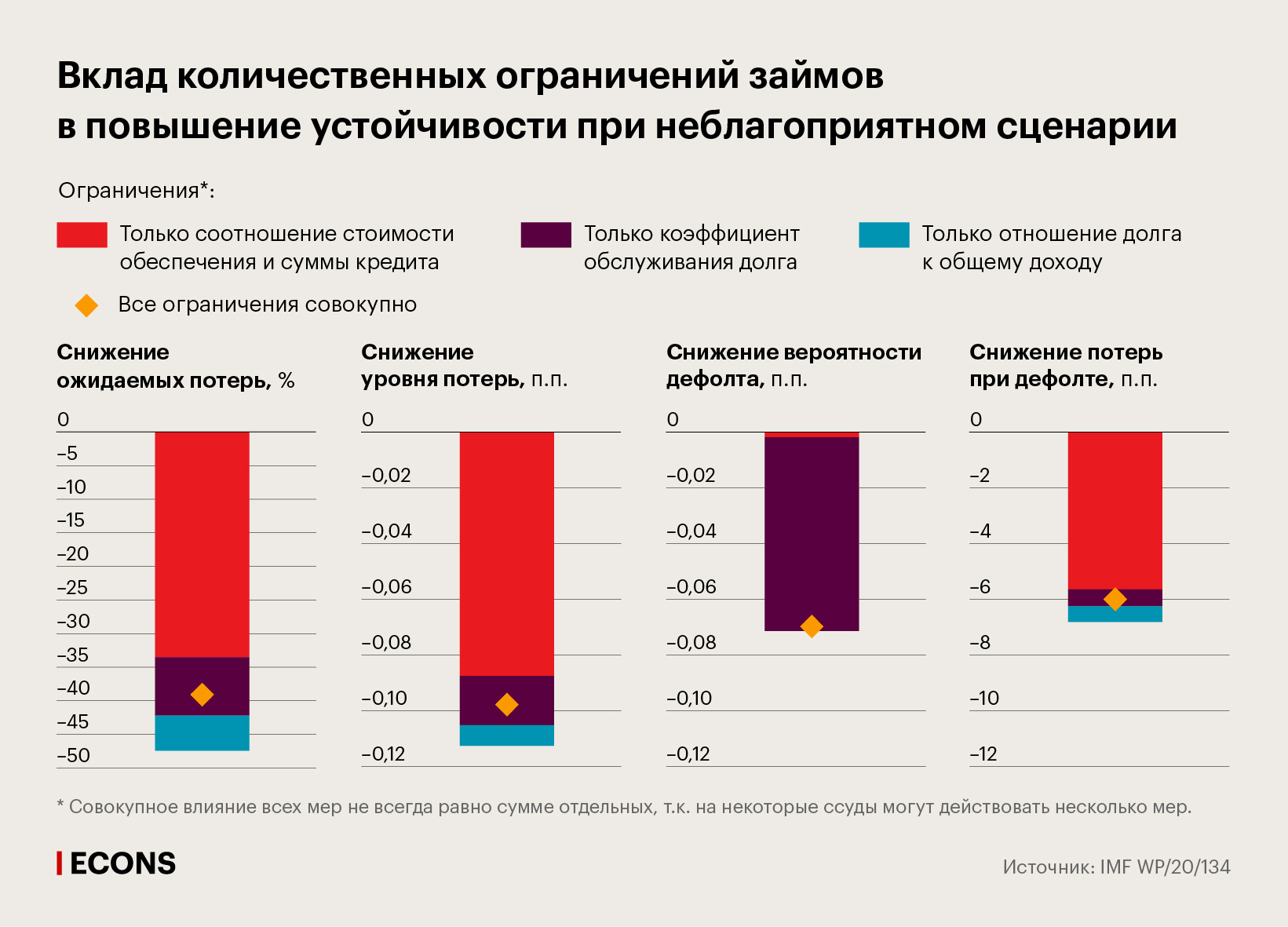

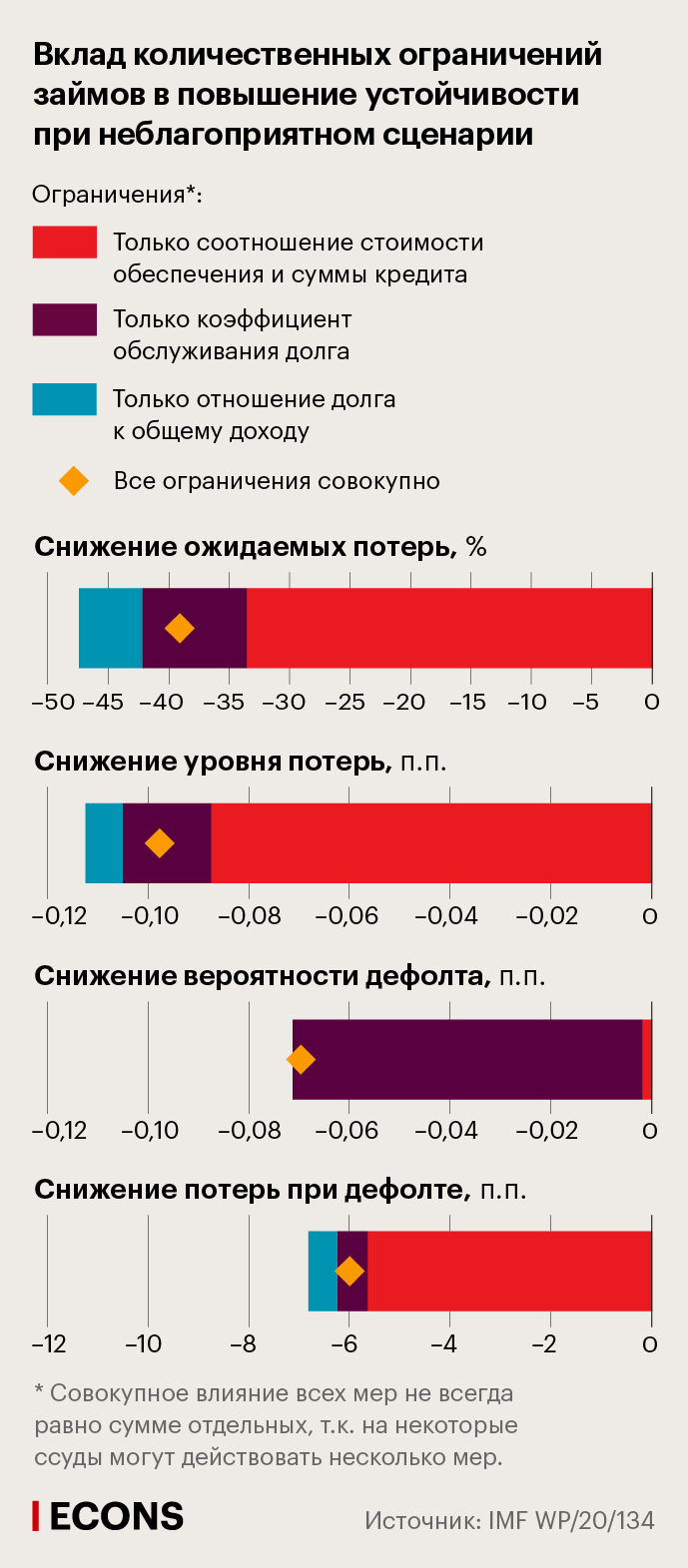

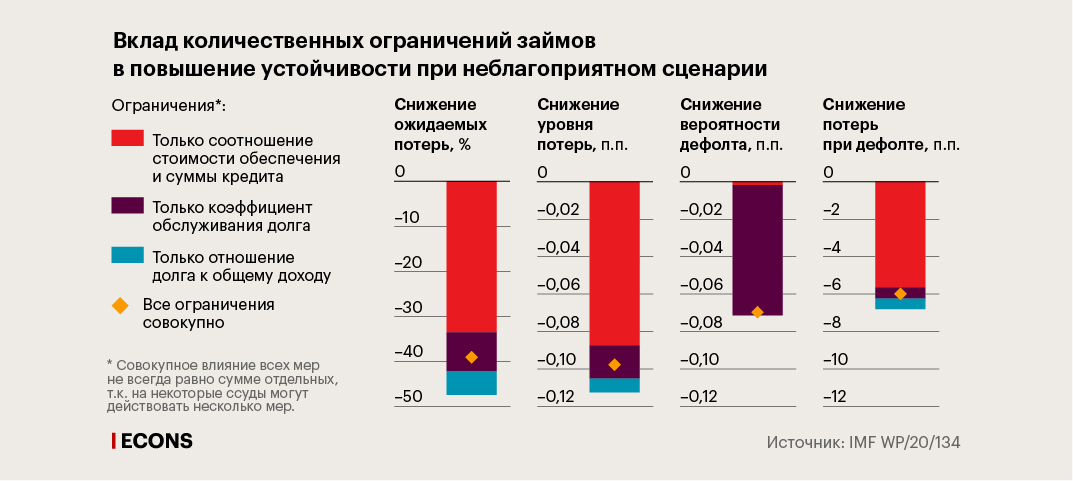

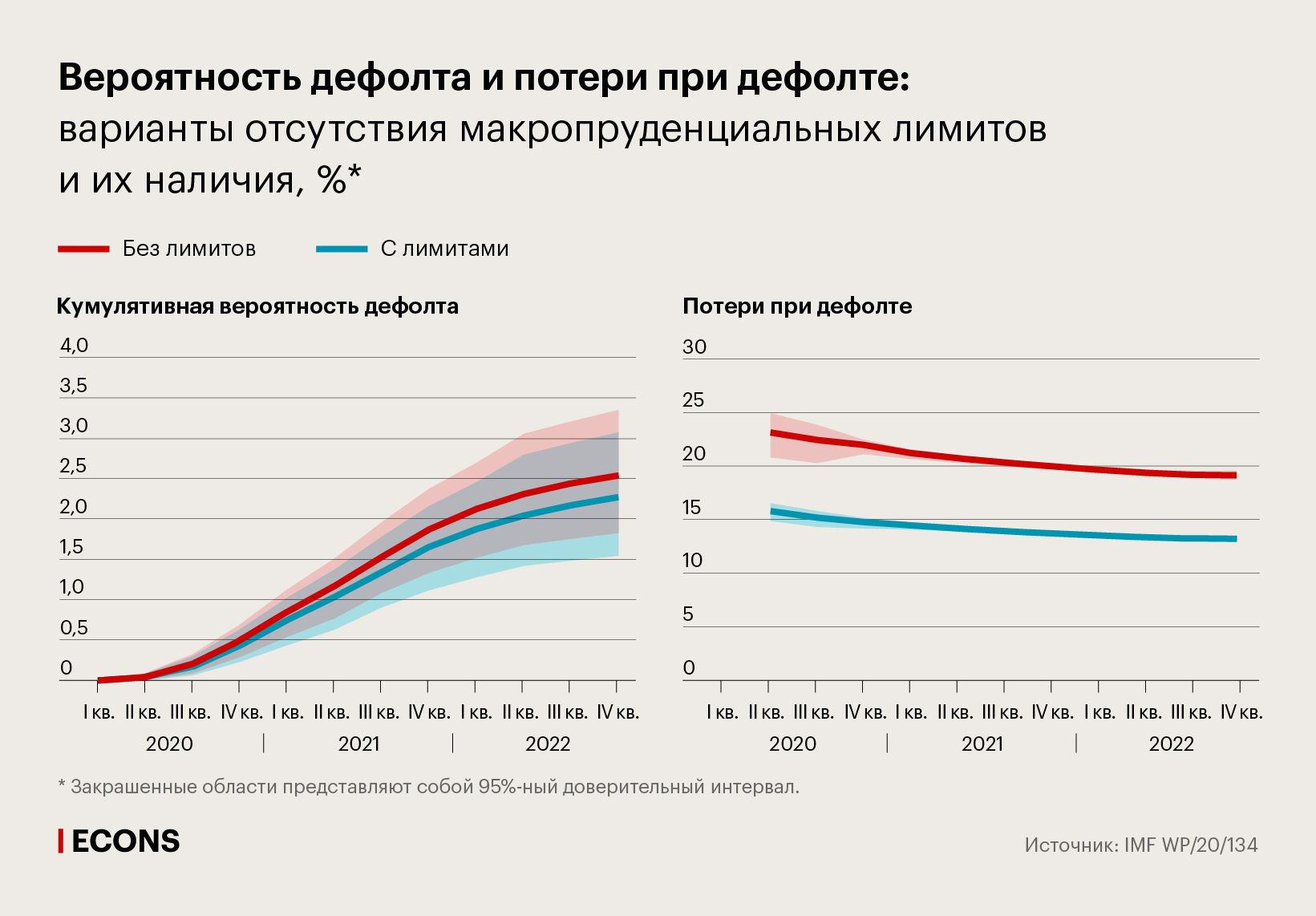

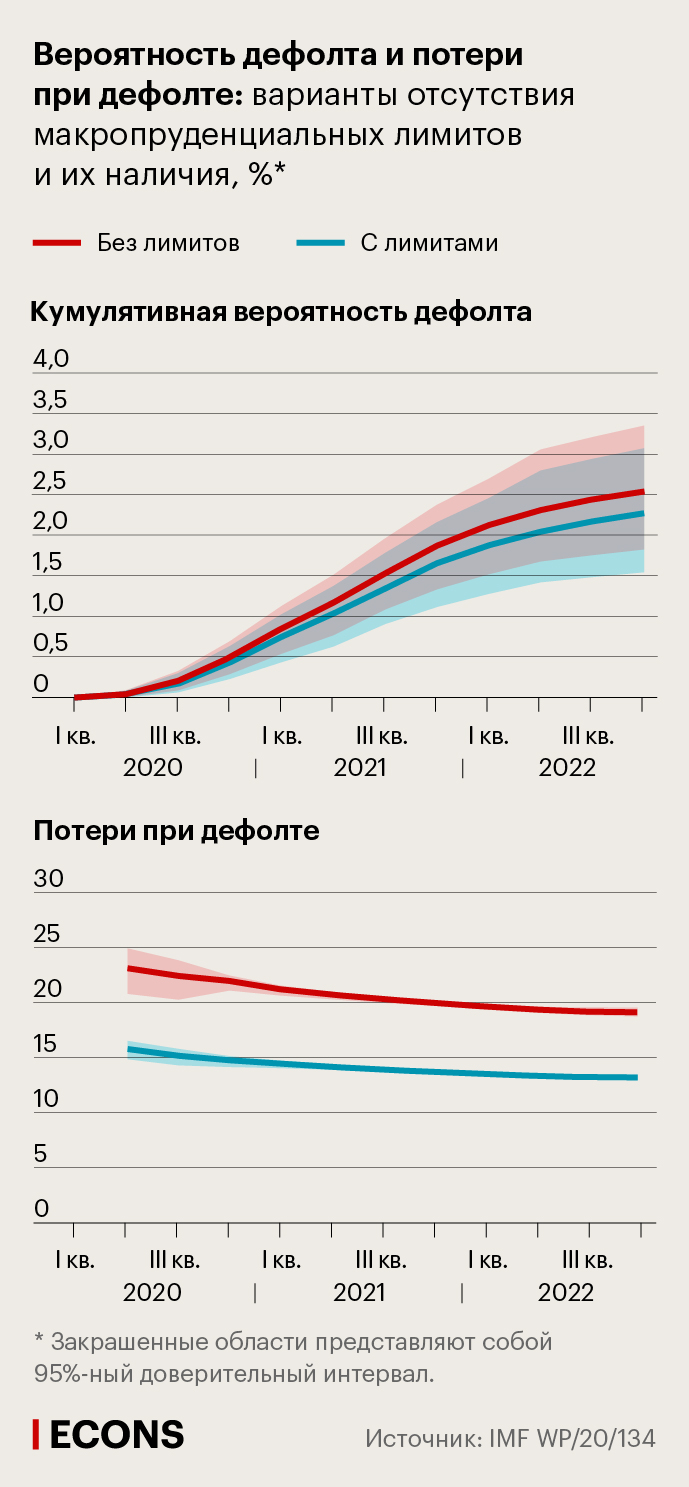

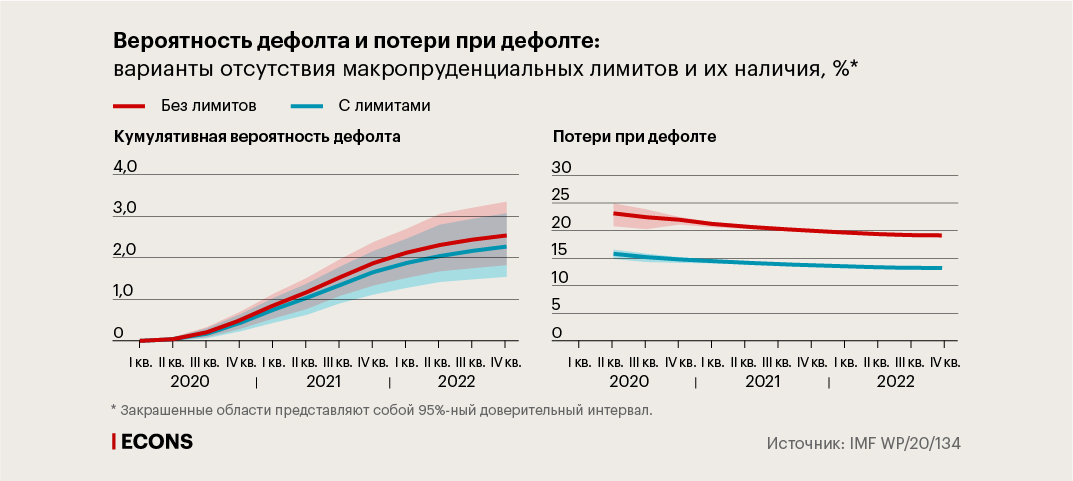

Что это дает – хорошо видно из результатов исследования экспертов МВФ. Авторы использовали детальные данные опросов домохозяйств Словакии для построения симуляционной модели словацкого ипотечного рынка. С ее помощью они оценили влияние прямых количественных ограничений на этом рынке в период с 2014 г. Модель позволяет построить сценарий развития рынка в ситуации, когда меры не были введены, и сравнить его со сценарием введения таких мер. Количественные ограничения в этот период устанавливались по первоначальному взносу, коэффициенту обслуживания долга и отношению общего объема долга к доходу. Результаты симуляционных экспериментов показывают, что ограничения размера кредита или платежа по кредиту по отношению к доходу значительно снижают вероятность дефолта, а ограничения на минимальный размер первоначального взноса сокращают потери при дефолте.

Эти меры способствуют большей концентрации активности на кредитах с низким риском, сами темпы роста кредитования охлаждая незначительно. Для банков снижение дохода от замедления темпов роста кредитования компенсируется улучшением качества кредитов. Наконец, с макроэкономической точки зрения такие меры сглаживают амплитуду колебаний экономики между периодами роста и периодами спада.

Похожие исследования есть и по данным других стран. В частности, более широко европейские оценки представлены в исследовании Европейского центрального банка. Отмечу, что по сравнению с уже использующимися в России надбавками к коэффициентам риска прямые количественные ограничения (макропруденциальные лимиты) одинаково действуют на политику банков вне зависимости от размера их запаса капитала и на микрофинансовые компании, что может позитивно сказываться на конкуренции. И что не менее важно, они не забирают капитал у других видов кредитования. Именно поэтому мы считаем, что в широком круге ситуаций для предотвращения накопления в финансовой системе уязвимости к рискам нам необходимо использовать прямые количественные ограничения.

Многие задают вопрос о том, как эта мера повлияет на финансовую доступность в условиях, когда способы получения информации о доходе и измерители доходов, используемые банками для расчета долговой нагрузки, несовершенны. Именно поэтому мы не планируем вводить жесткие количественные ограничения и намерены регулировать только доли кредитов с высоким риском, давая возможность банкам использовать эти лимиты для кредитования тех, чьи риски, по оценке банка, ниже. Во всех других ситуациях нужно понимать, что кредит – это возможность увеличить потребление сегодня за счет его снижения завтра и на весь период выплат по кредитам. Поэтому если платежная нагрузка получается высокой, то, конечно, имеет смысл подумать, надо ли так ограничивать себя в будущем потреблении, не стоит ли повременить с покупкой. Если у человека уже сейчас высокая долговая нагрузка, то новые кредиты только увеличат его проблемы, а не помогут их решить. Правильно оценить свои риски потенциальным заемщикам поможет закон, который обяжет банки информировать клиентов об их будущей долговой нагрузке, если при получении нового кредита платежи по всем долгам превысят 50% дохода.

-3.jpg)